热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:财联社

财联社10月10日讯(编辑 潇湘)在上周五的非农数据公布之前,或许几乎没有人会认为今晚的美国CPI数据会对市场产生多大的影响。然而,如今一切已经发生了重大变化……

在美联储关注重心向就业数据倾斜的背景下,通胀数据可能已经决定不了美联储在某次会议上究竟是降息25个基点还是50个基点,但是在美联储究竟是否还要降息的话题上,通胀数据依然具有至关重要的话语权。尤其是在上周非农不光显示新增就业远超预期,同时薪资增速也高于预期的背景下,美联储可能依然无法断言“薪资-通胀”螺旋会不会死灰复燃!

不少业内人士就表示,上周全面改变市场预期的非农报告,已经给本周的美国CPI数据带来了更大的压力。若通胀数据意外超预期上升,很可能令市场对美联储年底前降息幅度的预期进一步缩水,继而引发又一波市场动荡。这从“如临大敌”的期权波动率指标上,已可见一斑……

目前,利率市场的预期已显示,在美联储下月初的会议上,降息已非是一件板上钉钉的事。如果在非农火爆的同时通胀再度有所抬头,那么美联储在年底最后两次会议上,跳过某次会议降息的可能性就将进一步攀升——利率市场的最新定价,目前其实已经低于了9月点阵图里对年内累计再降息50个基点的预测。

那么,定于北京时间今晚八点半公布的美国9月CPI数据,究竟会表现如何呢?

美国9月CPI数据预期一览

我们先来看看华尔街对今晚CPI数据的预期:

在8月CPI出现继续下滑后,目前接受媒体调查的机构经济学家预计,9月份总体CPI料将同比上升2.3%(低于8月份的2.5%),环比上升0.1%(低于8月份的0.2%)。

剔除易波动的能源和食品价格,9月核心CPI料将同比上升3.2%(与前值的3.2%持平),环比上升0.2%(低于8月份的0.3%)。

下图是“新美联储通讯社”Nick Timiraos对主要投行预估的汇总:

从上述预估中不难看到,目前市场人士普遍对美国总体CPI数据进一步回落颇为有信心。而一旦9月总体CPI涨幅能如预期顺利降至2.3%,则将是连续第六个月出现回落,同时也将进一步接近美联储2%的通胀目标。

注:过往10年的CPI数据趋势

注:过往10年的CPI数据趋势

但与此同时,人们或许还不能高兴的太早——今晚市场的主要风险点,很可能会集中在核心CPI数据上。目前业内预估的中值显示,9月核心CPI同比涨幅很可能连续第三个月停留在3.2%。在总体CPI走低的同时,核心CPI却始终“粘在3%以上”,这在美联储已经进行了一次50基点降息的情况下,可能会带来不小的风险。

从媒体调查的情况看,9月核心CPI环比的预期分布显示,预计增长0.2%和0.3%的分析师数量大致相同,只有一位经济学家(Prestige的Jason Schenker预计仅增长0.1%)。因而今晚人们也需小心核心环比CPI略超预期的风险。

在近几个月来,由于汽车保险价格飙升,美联储格外重视的“超级核心CPI”(在服务业数据中剔除住房和租金成本)一直较为火爆。如果这种趋势持续下去,也将是一个不妙的现象。

投行如何具体拆解今晚数据?

目前,高盛预计9月份核心CPI料将环比上涨0.28%(高于0.2%的普遍预期),同比上涨3.16%(与3.2%的普遍预期一致)。该行还预计9月份总体 CPI将上涨0.10%,同比上涨2.27%(与普遍预期一致)。

高盛对9月份核心CPI的预测与8月份的预测一致。与8月份类似,高盛预计9月份来自二手车和机票价格领域的物价下行助力将减少。由于最近几个月二手车拍卖价格反弹,二手车价格预计将环比上涨1.0%,机票价格上涨0.5%,这反映了季节性因素的适度推动。

高盛还强调了该行预计9月CPI报告中将出现的其他两个关键组成部分的趋势:

①汽车保险。预计9月份汽车保险价格将再次坚挺地上涨0.7%,反映出保费的持续上涨,尽管涨幅有所放缓。较高的汽车价格、维修成本、医疗和诉讼成本都给保险公司带来了提价压力,但保费转嫁到消费者身上却有较长的滞后期,部分原因是保险公司必须与州监管机构协商提价。

现在,保费与成本之间的大部分差距已经缩小。因此,高盛预计明年汽车保险价格的增长速度将恢复到疫情前的水平。

②住房价格。在经历了7月和8月的大幅增长之后,高盛预计住房通胀将趋于缓和,业主等价租金(OER)将增长0.35%,单户住宅租金将增长0.31%。展望未来,独户住宅租金的强劲增长可能会导致其涨幅超过OER。

摩根士丹利的预测也与高盛类似。大摩认为,总体通胀率的下降主要归因于汽油价格的下降。在二手车的推动下,商品通胀预计将呈现正增长,而机票价格也将保持正增长。

此外,大摩预计服务业通胀将放缓,主要是因为住房通胀率回落。该公司认为,OER(房租)近期的上涨可能受到暂时季节性因素的影响,预计该指标将出现部分修正。

花旗集团经济学家Veronica Clark和Andrew Hollenhorst在周二的一份报告中则写道:“薪资持续走强将对通胀构成明显的上行风险,尤其是在医疗保健等服务业领域。”

今晚CPI会如何影响美联储和金融市场?

根据芝商所的美联储观察工具显示,目前市场交易员预计美联储在11月会议上降息25个基点的概率为85%,按兵不动的概率尚还只有15%。

不过,尽管目前对降息25个基点的预期依然占据绝对主流,但瑞银经济学家Brian Rose在上周五的一份报告中已警告称,“如果物价上涨速度快于预期,再加上此前劳动力数据走强,美联储在11月会议上按兵不动的可能性就将增加。”

美国银行分析师也表示,“继上周五井喷的就业报告之后,我们认为本周CPI的重要性已经上升。一个相当大的意外可能会给宽松周期带来不确定性,并给市场带来更多波动。”

Forex.com和City Index的Matthew Weller则表示,美联储已决定将重点从通胀转向劳动力市场,这意味着包括CPI在内的通胀数据对市场的推动作用可能不如以前那么大。尽管这种看法在以往确实合乎逻辑,但本月的CPI报告仍可能在上周五出色的就业报告的推动下引发市场波动,该报告可能会暗示通胀再次面临上行风险。”

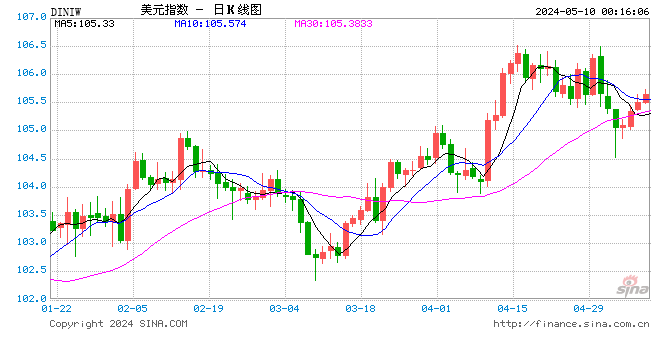

从近来金融市场的表现看,由于降息预期大为缩水,近来10年期美债收益率和美元指数已经双双触及了约八周来的最高位。而美股尽管并未受到多少冲击,但一旦通胀形势出现反复,可能也会给美股的后市表现带来更多的不确定性。

就今晚CPI表现对标普500指数的影响,高盛团队作出了如下图所示的预测:

简单来看,CPI数据越低,市场上涨空间就越大,而最坏的结果是核心CPI环比上涨至0.34%以上。

高盛策略师Dominic Wilson总结称,上周非农就业报告的强劲表现在很大程度上改变了CPI的背景。几周前,我认为市场对略高的通胀数据会相当宽容,并会对在低于预期的情况下加速宽松的前景感到兴奋。但现在,风险在于更高通胀数据会加剧最近的叙事转变——即美联储可能采取的宽松行动远低于之前的预期。

Wilson认为,今晚人们对通胀高于预期的反应可能大过偏低的反应,因此该数据可能对股市造成的下行风险相对更大。

22V Research在今晚CPI发布前的一项调查则显示,42%的投资者预计今晚市场对CPI的反应将“好坏参半/忽略不计”,32%的投资者认为会引发避险,只有25%的投资者引发风险偏好。

22V创始人Dennis DeBusschere表示,“总体而言,人们对通胀持乐观态度。”他还指出,预计经济衰退的投资者比例有所下降,而认为金融状况需要收紧的投资者比例创下6月份以来的最高水平。

内德戴维斯研究公司的艾德克利索尔德则认为,要让股市牛市持续下去,通胀需要继续下降,经济需要实现软着陆,美国企业的盈利增长需要保持强劲并扩大。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远